„România a avut pe ansamblul ultimilor 10 ani o evoluție economică pozitivă din perspectiva dinamicii produsului intern brut. O perspectivă asupra acestei dinamici ne-o oferă datele publicate de Eurostat, care indică o creștere a produsului intern brut exprimat în euro la prețuri curente de piață de la circa 131,8 miliarde de euro în 2011 până la aproximativ 240,2 miliarde de euro în 2021, adică peste 82%, comparativ cu aproximativ 27% la nivel agregat pentru cele 27 de state membre ale Uniunii Europene și respectiv, 25% pentru cele 19 state membre ale zonei euro. În același interval de timp, economiile statelor din zonă au avut la rândul lor rate semnificative de creștere, dar mai reduse prin comparație cu România: circa 51% în Ungaria și Polonia, 64% în Bulgaria și 45% în Cehia. Chiar și în anii de criză 2020 și 2021, economia românească s-a dovedit surprinzător de rezistentă în raport cu așteptările și în comparație cu evoluțiile la nivel regional.

Acest parcurs favorabil a fost însă umbrit de o serie de dezechilibre structurale cronice care s-au deteriorat în timp, iar în ultimii doi ani au fost amplificate suplimentar de șocuri externe, în special de pandemia de coronavirus și de impactul tensiunilor geopolitice asupra piețelor de materii prime și energie. Sunt pe deplin justificate îngrijorările și discuțiile ample privind nivelul ridicat al deficitului bugetar și al soldului negativ al contului curent.

Începând cu anul 2015, România s-a evidențiat negativ în regiune printr-o amplificare persistentă a deficitului de cont curent în condițiile în care în perioada 2015-2019 celelalte state cu care ne comparăm în mod uzual au consemnat excedente de cont curent sau în cel mai rău caz solduri negative de amploare redusă, în jurul a 1% (Figura 1, primul din cele trei grafice suprapuse). În cazul României, deficitul contului curent a atins aproximativ 2% în 2016 și apoi a accelerat progresiv până la circa 4,8% în 2019, an în care Polonia, Cehia și Bulgaria au consemnat excedente, iar Ungaria a avut un deficit de sub 1%. Chiar și în primul an al pandemiei, când deficitul de cont curent al României s-a adâncit la aproape 5% din PIB, Polonia, Cehia și Bulgaria au continuat să consemneze excedente, iar deficitul de cont curent al Ungariei a continuat să se plaseze în jurul valorii de 1%. Anul trecut, pe fondul șocurilor presiunii în creștere de pe piețele materiilor prime și energiei, din eșantionul de țări amintit doar Ungaria a consemnat o deteriorare mai semnificativă a soldului contului curent, în vreme ce pentru România deficitul acestuia a urcat la aproximativ 7%.

Din perspectiva echilibrului fiscal, al doilea grafic din Figura 1 arată că între 2015 și 2018 toate țările amintite, inclusiv România, s-au menținut în limita europeană conturată de Pactul de stabilitate și creștere, respectiv au consemnat un deficit bugetar de cel mult 3% din PIB. Graficul arată că în Cehia, Bulgaria și Polonia s-a reușit chiar o semnificativă consolidare bugetară. În 2019 însă, situația s-a deteriorat pentru o parte dintre țările amintite, inclusiv pentru România care a consemnat o amplificare a deficitului bugetar la peste 4%, în contrast cu celelalte țări amintite, care au reușit să se mențină în interiorul limitei de 3%. Așadar, așa cum s-a mai scris, șocul pandemic ne-a găsit într-o poziție mult mai vulnerabilă comparativ cu celelalte țări din regiune, astfel că, urmare a efectelor crizei pandemice, în 2020 am avut cel mai amplu deficit de cont curent din regiune. În anul 2021, România a reușit totuși o corecție favorabilă mai amplă decât cea a Ungariei, însă nu atât de ambițioasă ca cea a Poloniei, care a trecut la un deficit de sub 2%.

Ca o consecință directă a evoluțiilor bugetare, vedem tot în Figura 1, în cea de-a treia secțiune, că pe parcursul anilor 2018 și 2019, când toate celelalte țări amintite înregistrau o scădere a poverii datoriei publice exprimate ca pondere în PIB, pe fondul creșterii economice robuste și a efortului menținerii deficitului bugetar în limitele prevăzute de tratatele europene, pentru România aceasta s-a menținut în linii mari nemodificată, în pofida creșterii economice semnificative.

Am putea spune că, din perspectiva vulnerabilităților reprezentate de nivelul ridicat al deficitului bugetar și de creșterea poverii datoriei publice, imaginea de mai sus arată că în anii 2018 și 2019 nu s-a reușit ajustarea acestora.

Figura 2 arată că România trebuie să acționeze prompt pentru a curba dinamica datoriei ca pondere în PIB, altminteri riscă în scurt timp să depășească Polonia care a trecut deja printr-o corecție semnificativă în 2021, grație consolidării fiscale și care a dovedit în perioada 2013-2019, așa cum se vede și pe grafic, că este capabilă să mențină un mai bun echilibru macroeconomic din această perspectivă.

Un eventual eșec în gestionarea acestei situații ne va conduce probabil în câțiva ani la o inversare de poziții similară celei care a avut loc între România și Cehia în 2016, vizibilă și în Figura 2. Numai că de data aceasta, dacă vom depăși Polonia ca pondere a datoriei publice în PIB, consecințele ar putea fi mai serioase, având în vedere faptul că economia poloneză este de peste două ori mai mare și mult mai bine plasată din perspectiva percepției pe piețele financiare internaționale. De aceea, un astfel de eveniment ar avea probabil consecințe negative semnificative în cazul poziției noastre pe aceste piețe.

Din perspectiva menționată mai sus, este relevant să observăm că deja de o bună perioadă de timp România se confruntă cu nivelul cel mai ridicat din regiune al randamentelor pentru emisiunile de obligațiuni de stat denominate în euro (în cazul de față pentru maturitatea de 5 ani), deci implicit cu cel mai ridicat cost al datoriei externe nou emise de sectorul public.

În perioada în care randamentele instrumentelor cu venit fix se plasau la un nivel foarte redus, apropiat de zero, aceste diferențe contau mai puțin în echilibrul macroeconomic general, fiind de mai puțin de un punct procentual.

De exemplu, așa cum se observă mai jos (Figura 3), în iunie 2021, când Polonia și Cehia se puteau împrumuta în euro pe cinci ani plătind randamente ușor negative, România avea pentru emisiuni similare de datorie un cost de circa jumătate de punct procentual pe an.

Odată cu creșterea generală a ratelor dobânzilor pe piețele internaționale, alimentate de amplificarea riscurilor și a așteptărilor privind inflația, aceste diferențe devin tot mai semnificative. Tot în Figura 3 de mai sus vedem că în această perioadă obligațiunile de stat în euro pe cinci ani emise de România se tranzacționează la randamente de aproape 3,5% pe an față de puțin peste 1% în cazul Cehiei și respectiv, puțin peste 2% în cazul Poloniei. Un ecart de peste 1 punct procentual nu este puțin în condițiile în care stocul datoriei publice a crescut semnificativ pe parcursul anului 2020, în contextul eforturilor de gestionare a efectelor pandemiei și a continuat să crească și în 2021, chiar dacă într-un ritm mai atenuat.

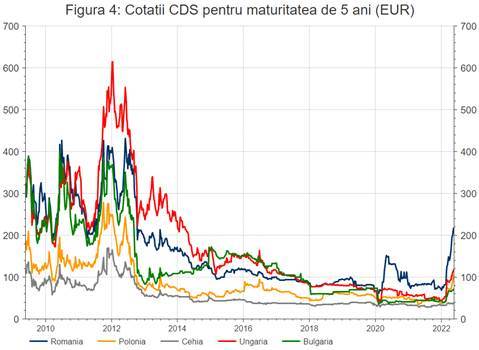

O bună imagine a percepției mai nefavorabile a investitorilor față de datoria emisă de România comparativ cu cea emisă de alte state din regiune este zugrăvită și de graficul din Figura 4, care arată că o schimbare negativă majoră a percepției investitorilor față de riscul de credit aferent obligațiunilor suverane emise de România a avut loc spre finalul anului 2018. Vorbim așadar exact de acea perioadă 2018 – 2019 care se evidenția atât de clar, tot din perspectivă negativă, și în graficele anterioare referitoare la evoluția deficitului bugetar, a deficitului de cont curent și a datoriei publice.

Astfel, graficul de mai jos arată că pe parcursul anilor 2018 și 2019 costul asigurării la riscul de neplată pentru obligațiunile pe cinci ani ale României a urcat clar peste cel aferent titlurilor similare emise de Bulgaria și Ungaria, pentru prima dată din 2014. Ulterior s-a menținut la niveluri marginal superioare tuturor celor aferente celorlalte țări din regiune cu care ne comparăm. În ultimii doi ani, respectiv imediat după șocul pandemic inițial din martie 2020 și până în prezent, acest ecart nefavorabil pentru România s-a amplificat semnificativ, mai ales în ultimele luni.

Dacă acceptăm că prețul acestor instrumente de asigurare pentru riscul de credit sunt relevante din perspectiva percepției investitorilor și coroborând cu datele prezentate anterior privind evoluția costului îndatorării suplimentare pe piețele externe, vedem că devin tot mai oportune acțiuni coerente și ferme pentru ameliorarea așteptărilor investitorilor față de evoluția viitoare a echilibrelor macroeconomice ale României.

Sigur că foarte importantă în această ecuație a credibilității este și structura datoriei: ponderea datoriei interne și a celei externe, respectiv ponderea datoriei pe termen lung și a celei pe termen scurt și mediu. Din această perspectivă, România a reușit în ultimii ani ca printr-un bun management să obțină o structură favorabilă a datoriei totale. Totuși, costurile noilor emisiuni de obligațiuni pe piața internă au crescut și ele, așa cum au crescut pentru toate țările din zonă pe fondul evoluției ascendente a inflației și a dobânzilor pe piețele monetare locale. Astfel, costul rostogolirii datoriei existente a devenit în sine un efort bugetar semnificativ pentru toate țările din zonă, inclusiv pentru România, așadar cu atât mai mult ritmul îndatorării suplimentare trebuie încetinit pe cât posibil, iar asta nu se poate realiza altfel decât printr-o consolidare fiscală semnificativă și durabilă.

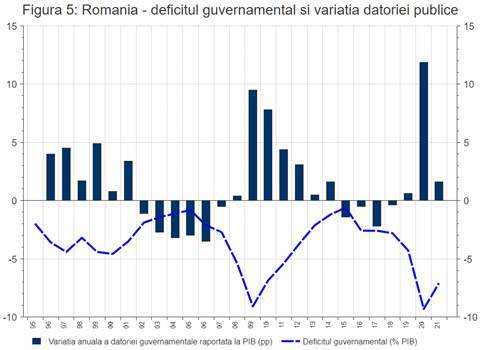

Vedem în Figura 5 de mai jos că România a mai reușit și în trecut să reducă ponderea datoriei publice în PIB, de o manieră consistentă și cu consecvență, în perioada 2002-2006, ca un efect combinat al efortului de consolidare macroeconomică ce a precedat aderarea la Uniunea Europeană și al evoluției economice în general favorabile anterioare declanșării crizei financiare globale în a doua parte a anului 2007.

Au urmat anii 2008 – 2013, în care au predominat efectele crizei financiare globale și ale crizei datoriilor suverane din unele țări europene, ani care în România au fost caracterizați inițial de deficite guvernamentale ample, iar ulterior de un efort anevoios de consolidare fiscală în condiții de evoluție economică sub potențial. Însă, odată ce echilibrul fiscal a fost readus în limita Pactului european pentru stabilitate și creștere, efectul pozitiv asupra evoluției datoriei publice a devenit din nou vizibil, anii 2015 – 2017 fiind pe ansamblu ani de reducere a poverii datoriei măsurate ca pondere în PIB, așa cum observăm mai sus.

Revenind la situația actuală, nu putem ignora problema cu totul deosebită a deteriorării concomitente a echilibrului bugetar și a soldului contului curent. Teoria (ipoteza) deficitelor gemene a fost mult analizată în perioada anilor `80, când Statele Unite ale Americii s-au confruntat pentru o perioadă semnificativă de timp cu agravarea simultană a situației bugetare și a deteriorării contului curent.

Din perspectivă teoretică, chiar ecuațiile specifice sistemului conturilor naționale ne oferă factorii macroeconomici determinanți pentru fluctuațiile soldului contului curent. La acestea se adaugă teoria absorbției produsului național brut și legătura sa cu balanța de plăți (Alexander, 1952), modelul IS-LM-BoP (Mundell-Fleming, 1962-1963) și completările propuse ulterior ca urmare a relaxării unor ipoteze inițiale considerate neconcordante cu realitatea sau a adaptării la condiții economice specifice (ex. Dornbusch, 1976).

Deși subiectul este amplu discutat de economiști de prestigiu, concluziile privind existența unui anumit nivel de interdependență între evoluția deficitului bugetar și a deficitului de cont curent nu sunt întotdeauna în deplină concordanță, din perspectiva rezultatelor cercetărilor empirice:

– Unii autori (Islam, 1998; Salvatore, 2006; Rault & Afonso, 2009) au găsit în datele analizate o legătură aparent cauzală a impactului deficitului fiscal asupra deficitului extern, așadar confirmând ipotezele teoriilor Mundell-Fleming și keynesiene.

– Alți autori (Anoruo și Ramchander, 1998; Marinheiro, 2008 și Stiglitz, 2010), au observat și existența unei relații inverse, pornind de la deficitul extern către cel intern. Această relație opusă este de altfel regăsită în literatura de specialitate sub denumirea „current account targeting”, urmând unui articol de referință publicat de Summers în 1988, care arată că deteriorarea contului curent ar putea, în anumite condiții, diminua creșterea economică și indirect reduce veniturile fiscale, ceea ce ar putea conduce la creșterea deficitului bugetar, ceteris paribus.

– Există studii care arată însă că legătura între cele două deficite ar putea fi de natură bidirecțională. Astfel, Feldstein și Horioka (1980) au observat că investițiile și economiile sunt corelate semnificativ și acest lucru duce la bi-cauzalitate între cele două variabile. Rezultate empirice similare au fost obținute ulterior și de Kalyoncu (2007).

– Lista tuturor combinațiilor posibile de concluzii pornind de la date empirice este completată de o serie de autori care nu au găsit nicio relație de cauzalitate între cele două deficite (Garcia & Ramajo, 2004; Michalski, 2009), ceea ce este în concordanță cu echivalența ricardiană, care postulează că bugetul și deficitele de cont curent nu sunt interdependente (numit și efectul Ricardo-Barro, considerat însă că ar avea la bază ipoteze nerealiste privind funcționarea piețelor de capital, abilitatea indivizilor de a economisi și a se împrumuta, sau disponibilitatea acestora de a economisi pentru plata unor taxe viitoare mai mari; acest efect a fost infirmat de observațiile empirice în SUA anilor 1976-1985, dar ar putea explica parțial unele evoluții din state europene în perioada ulterioară crizei financiare globale și a crizei datoriilor suverane).

Dincolo de aceste controverse, pentru analiza noastră este relevant să constatăm o serie de evoluții particulare în cazul României. Astfel, observăm în primul grafic din Figura 6 o aparentă sincronizare pe termen mediu a celor două deficite, ca tendință generală pe parcursul unor perioade mai lungi de timp. Vedem așadar că în ultimii 20 de ani am parcurs succesiv un ciclu de adâncire a deficitelor, urmat de unul de consolidare și ulterior o nouă agravare pe parcursul perioadei 2015-2021. În al doilea grafic din Figura 6 se observă însă că tendința comună vizibilă în linii mari de-a lungul ciclurilor manifestate pe durata mai multor ani nu poate fi confirmată neapărat pentru fiecare dintre anii calendaristici aferenți perioadelor respective. Această observație în cazul României confirmă abordări mai recente ale unor economiști, care aleg să se concentreze asupra particularităților unor perioade și țări sau pe grupuri mai mici ori specifice de țări (Algieri, 2013; Sinicakova et al., 2017).

Abordarea de la cauză la efect este de fapt un demers util pentru a vizualiza mai larg și mai clar unde avem nevoie să acționăm. Trebuie să alegem să tratăm cauza acestor dezechilibre, iar datele de mai sus arată că în bună măsură deficitul bugetar este o cauză pentru dinamica nefavorabilă a datoriei și a soldului contului curent. Într-un sistem complex, cauzele pot fi un întreg mănunchi, dar odată ce am identificat cu certitudine o cauză semnificativă, este contraproductiv să nu acționăm asupra sa de îndată, preferând întâi să ne canalizăm eforturile spre depistarea și testarea altor cauze posibile și probabile, al căror efect de transmisie este mai complex și mai dificil de estimat. Este greu de crezut că vom reuși să descoperim un tratament mai ușor de administrat, vulnerabilitățile macroeconomice fiind, din păcate, mereu dificil de corectat și implicând efort pentru administrarea lor coerentă, indiferent pe ce căi s-ar face, presupunând că ar exista alternative. În mod evident, este necesar să creștem veniturile bugetare, într-un moment în care, așa cum s-a mai apreciat, structura cheltuielilor este aproape complet lipsită de flexibilitate și prin urmare greu de ajustat în timp util pentru curbarea tendințelor nefavorabile anterior amintite.

Economia românească a evoluat semnificativ în dimensiuni și complexitate în ultimele trei decenii. Statutul de economie de piață deschisă spre exterior și de dimensiune relativ mică, membră a pieței unice din cadrul Uniunii Europene, face ca legăturile de cauzalitate dintre diferite variabile macro-financiare precum și răspunsul la modificarea condițiilor externe să nu fie deloc simplu de anticipat sau de prognozat, mai ales pe termen scurt spre mediu.

De aceea, dar și ca urmare a șocurilor externe care se succed și se suprapun, deciziile privind adaptarea mixului de politici se iau în condiții de incertitudine sporită. Poate astăzi mai mult ca oricând este necesar să nu pierdem din vedere principiile ce se regăsesc în trunchiul comun al multora dintre variantele contemporane mai sofisticate ale teoriei economice clasice. Tocmai de aceea, mi se pare plin de înțeles și relevant pentru situația noastră actuală ceea ce scria Adam Smith (1776) cu secole în urmă: „Singurul buget corect este un buget echilibrat”, care, în condițiile actuale dominate de incertitudine, trebuie să țină cont de o programare multianuală pe obiective strategice clare”.