Studiu ROCA X

- ROCA X, un brand fondat de Impetum Group, publică a doua parte a concluziilor unui studiu realizat pentru a înțelege mai bine așteptările și percepțiile investitorilor locali. Astfel, investirorii români au așteptări similare legate de evoluția randamentelor când vine vorba de Angel Investing, Crowdfunding sau Venture Capital, cu mici variații procentuale între 3x și 15x sau 15x și 30x. Totuși, aceste așteptări sunt cu mult peste media acestor industrii.

Studiul ROCA X arată că modul în care ecosistemul de start-up-uri și Venture Capital au încercat să atragă investitori de-a lungul timpului, promițând randamente de minimum 10x din valoarea investițiilor inițiale, a dus la formarea percepției actuale asupra randamentelor pe care fondurile de investiții cu capital de risc ar trebui să le livreze. 56% dintre respondenții consideră că investițiile ar trebui sa aibă randamente între 3x-15x din valoarea investiției inițiale, în timp ce 44% se așteaptă să obțină între 15x-30x randament, cu o așteptare mediană la 14x.

Conform unor date publicate recent de European Investment Fund, un investitor activ și prezent în aproximativ 80% dintre VC-urile europene, top 10 performeri în domeniul Venture Capital au un TVPI între 7.3x – 16.5x, respectiv 3,4x și 16,5x când ne referim la top 30 VC, în timp ce media TVPI la nivelul industriei este de aproximativ 2,5x. Corelând toate aceste lucruri cu faptul că deținerea medie a participațiilor în startupuri este între 5 și 7 ani se explică astfel de ce această industrie oferă IRR-uri atractive de >20-25%. Detalii in articolul complet de pe rocax.ro

„Rămâne însă intrebarea care ar fi cea mai bună metodă pentru investitori de a prinde trenul ecosistemului de startupuri?

Deși toate investițiile în startupuri de tehnologie pleacă de la premise și principii similare:

- Promisiunea de obține minim 10x din investiția inițială

- Dreptul de preempțiune pentru rundele de investiții ulterioare

- Păstrarea unor rezerve financiare suficiente pentru a fi relevant în rundele de investiții ulterioare

- Evitarea investiției ulterioare (al doilea sau al treilea tichet) intr-o companie pierzatoare

în realitate însă, rezultatele medii sunt destul de diferite.” a declarat Alexandru Bogdan – CEO & GP ROCA X VC

Un investitor care plasează în 10 companii 10 tichete egale de câte 10 000 €, în 18-24 de luni poate fi nevoit să dubleze sau tripleze suma ințtial investită doar pentru a-și păstra procentul de deținere în companie prin dreptul de preempțiune. Pentru că, în această industrie, dimensiunea rundelor și evaluarea companiilor cresc exponențial între rundele de finanțare, de aceea un aspect important este posibilitate financiară a investitorului de a continua să investească.

În cazul crowdfundingului, nu este decizia unilaterală din partea investitorului, ci a întregului sindicat. În timp ce VC-urile prin strategia lor investițională rezervă ~65% din fonduri pt follow-on/investiții ulterioare în companiile câșțigătoare și reușesc să livreze >60% dintre randamente doar datorită consolidării investițiilor în companiile performante.

„Provocarea cea mai mare vine din urmărirea pasului 3 deoarece este foarte dificil să identifici companiile care vor avea un parcurs de succes doar pe baza raportul trimestrial realizat de fondatori. Totuși, datorită expertizei unor specialiști care monitorizează și se implică activ alături de startupuri, prin interacțiuni lunare sau chiar săptămânale, pot fi identificate o serie riscuri/semnale de alarmă care să ofere detalii despre parcursul unui startup. A fi parte dintr-o echipă specializată de management de fonduri cu capital de risc (VC) e un job full time, complex și ce necesită know-how specific, iar uneori randamentele generate de o echipă profesionistă implicată pot fi de până la 2-3x mai mari decat un simplu plasament” a completat Alexandru Bogdan – CEO & GP ROCA X VC –articolul complet de pe rocax.ro

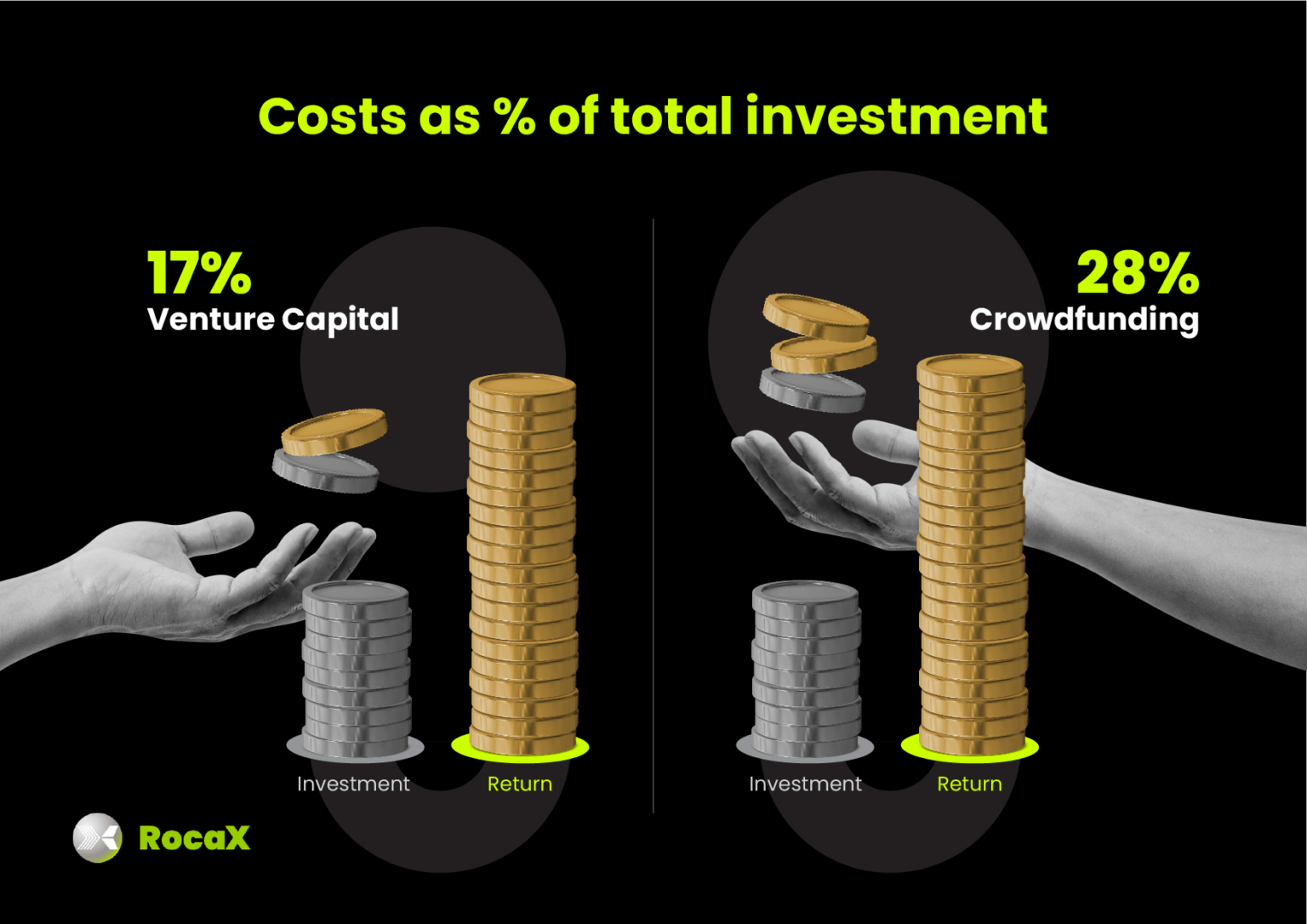

Întrebați despre costurile aferente metodelor investiționale, în mod surprinzător investitorii au plasat VC-urile și PE-ul ca primele cele mai costisitioare metode, la distanță față de celelalte instrumente. Mergând mai departe și considerând același experiment (10 companii, 10 tichete a cate 10 000 € ), în condiții identice de performanță ale companiilor individuale, costurile de crowdfunding pentru investitor pot fi de până la 2 ori mai mari în valoare absolută comparativ cu un VC sau PE pe întreaga durată a deținerii, acest lucru traducându-se în randamentele cu 1-2 puncte procentuale mai mici.

Motivul principal al acestui fenomen este faptul ca VC-urile și PE-urile percep onorarii de succes doar acolo unde performează peste randamentele minime asumate în strategia investițională la nivelul întregului portofoliu. Crowdfundingul însă percepe comisioane de succes la nivelul fiecărei companii și nu oferă vreun prag minimal de randament peste care acestea să fie aplicate.

De asemenea, percepția este ca VC-ul și PE-ul sunt în afara bugetului multor investitori datorită tichetelor de minim 100 000€ pe care investitorii trebuie să le investească pentru a îndeplini cerința legală de investitor semi-profesional. Aceste sume însă sunt solicitate de fondurile de VC/PE pe măsură ce se realizează investițiile și este de așteptat ca suma respectivă să aibă o distribuție gaussiană pe primii 5-7 ani de existența ai fondului, o barieră practic inexistență pentru mulți dintre jucătorii la bursă sau activi direct în investițiile în startupuri.